Le Fonds alternatif fortifié d’arbitrage Picton Mahoney de catégorie a affiché un rendement de 0,92 % et le Fonds alternatif fortifié d’arbitrage Picton Mahoney plus Picton Mahoney de catégorie F a affiché un rendement de 1,29 % au troisième trimestre de 2024.

Ce fut un autre trimestre stable pour la stratégie d’arbitrage, qui a été positive pendant 16 mois consécutifs1. Cette année, notre alpha en matière d’arbitrage a été obtenu en évitant les risques excessifs dans un environnement où les situations d’arbitrage risquées n’ont généralement pas porté leurs fruits. Cela s’est vérifié au cours du troisième trimestre, lorsque nous avons observé les procès relatifs aux fusions Albertsons-Kroger et Capri-Tapestry, en grande partie depuis la ligne de touche.

Bien que les procès antitrust d’Albertsons-Kroger et de Capri-Tapestry aient fait les manchettes, la croisade antitrust de Biden reste largement infructueuse. La Federal Trade Commission (FTC) a vu son interdiction générale sur les accords de non-concurrence renversée dans un tribunal et a également perdu « Chevron deference » devant la Cour suprême. La contestation de la fusion Albertsons-Kroger n’est pas surprenante, car elle implique des concurrents directs avec une forte concentration régionale dans un secteur politiquement sensible, ainsi qu’un acheteur qui n’a pas fait ses preuves. La contestation de la fusion Capri-Tapestry est un peu plus aggressivve, la FTC n’ayant pas défini un marché clair où Coach et Michael Kors de Capri dominent. Quoi qu’il en soit, nous considérons ces deux contestations de fusions comme « normales », c’est-à-dire qu’elles auraient pu avoir lieu sous n’importe quelle administration, contrairement aux nouvelles contestations antitrust de « hipster » que nous avons vues l’année dernière, contestant des fusions où les deux parties ne sont même pas en concurrence directe.

Plusieurs transactions importantes ont été annoncées ce trimestre avec des écarts d’arbitrage corrigés du risque attrayants. La plus grosse transaction de l’année, l’acquisition par Mars Inc. de Kellanova (anciennement Kellogg’s) pour 35 milliards de dollars, a été annoncée en août. Il s’agit d’une entente importante et relativement simple, avec un taux annualisé estimé à 9 %. Nous trouvons également que l’achat en capital-investissement de Smartsheet Inc. par Vista Equity Partners et Blackstone Inc., annoncé en septembre, est tout aussi attrayant.

Les élections américaines sont très importantes pour les arbitragistes de fusion, car les risques de la FTC et du ministère de la Justice sont au premier plan de la stratégie depuis quatre ans (trois ans depuis la nomination de Lina Khan). Abstraction faite de toute autre considération politique, une administration Trump serait probablement favorable aux stratégies d’arbitrage de fusion, car nous nous attendons à des changements de leadership et d’idéologie parmi les responsables américains de l’application des lois antitrust. La plateforme politique de Mme Harris demeure incomplète, mais nous pensons qu’elle constituerait également une amélioration par rapport à M. Biden, compte tenu de ses liens avec la Californie et les grandes entreprises technologiques et du fait que ses grands donateurs réclament une approche moins hostile aux intérêts commerciaux au sein de la FTC.

Le marché des nouvelles émissions de société d’acquisition à vocation spécifique (SAVS) a continué de s’améliorer, avec 18 premiers appels publics à l’épargne qui ont augmenté de 3,3 milliards de dollars américains au cours du trimestre. Bien qu’il soit encourageant de voir de nouvelles SAVS arriver sur le marché, il n’y a pas eu de fusions De-SAVS réussies et, par conséquent, la valeur des bons de souscription d’actions reste déprimée. Nous pensons que l’appétit du marché pour les nouvelles SAVS a été largement satisfait pour l’instant.

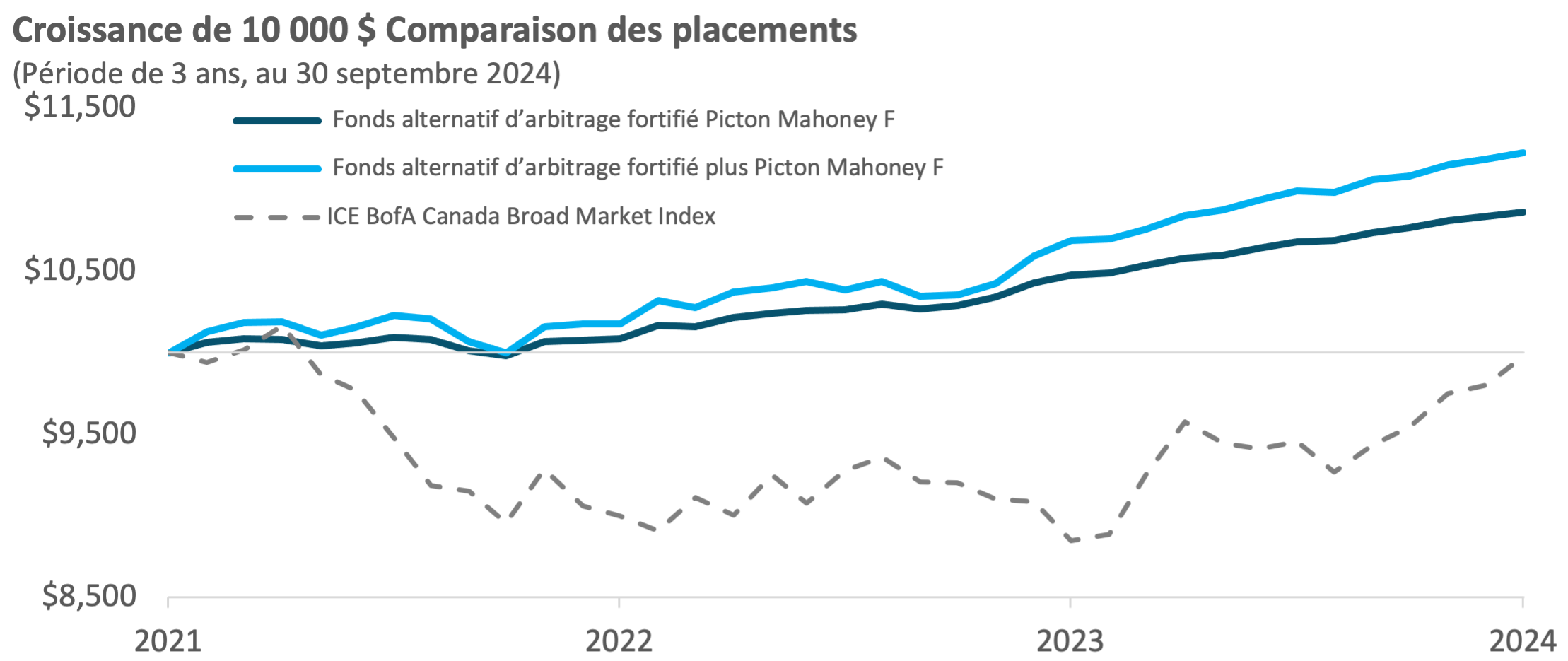

Alors que nous faisons le point sur les dernières années de l’administration Biden et que nous envisageons ce que les prochaines élections américaines pourraient signifier pour la stratégie d’arbitrage de fusions, nous sommes heureux de constater que les fonds ont dépassé les attentes de l’ensemble du marché des titres à revenu fixe au cours de cette période. Cependant, nous espérons que la prochaine administration ouvrira une nouvelle ère de plus grandes possibilités, stimulée par l’augmentation des activités de fusion et d’acquisition.

Source : Morningstar Inc. et Gestion d’actifs Picton Mahoney.

| 1M (%) | 3M (%) | 6M (%) | 1an (%) | 3ans (%) | 5ans (%) |

Depuis la création commune (3 janvier 2019) |

|

| Fonds alternatif d’arbitrage fortifié Picton Mahoney Cl. F | 0,28 | 0,92 | 1,72 | 3,69 | 2,79 | 5,78 | 5,32 |

| Fonds alternatif d’arbitrage fortifié plus Picton Mahoney Cl. F | 0,33 | 1,29 | 2,13 | 5,00 | 3,92 | 10,25 | 9,29 |

| Vaste marché des titres à revenu fixe – ICE BofA Canada Broad Market Index | 1,82 | 4,54 | 5,56 | 12,78 | -0,07 | 0,55 | 1,64 |

1 Fonds alternatif d’arbitrage fortifié Picton Mahoney au 30 septembre 2024.

Ce document a été publié par Gestion d’actifs Picton Mahoney (« GAPM ») le 8 octobre 2024. Il est fourni comme source générale d’information, peut être modifié sans préavis et ne doit pas être interprété comme un conseil en placement. Ce matériel ne doit pas être utilisé pour une décision d’investissement et ne constitue pas une recommandation, une sollicitation ou une offre de titre dans une juridiction quelconque.

Les commissions, les commissions de suivi, les frais de gestion, les commissions de performance et les dépenses peuvent tous être associés aux placements dans des fonds communs de placement. Veuillez lire le prospectus avant d’investir. Les taux de rendement indiqués sont les rendements totaux composés annuels historiques, y compris les variations de la valeur unitaire et le réinvestissement de toutes les distributions, et ne tiennent pas compte des frais de vente, de rachat, de distribution ou facultatifs ou des impôts sur le revenu payables par tout porteur de parts qui auraient réduit les rendements. Les fonds communs de placement ne sont pas garantis, leur valeur change fréquemment et le rendement passé pourrait ne pas se répéter. Les fonds communs de placement alternatifs ne peuvent être achetés que par l’intermédiaire d’un courtier enregistré et ne sont disponibles que dans les juridictions où ils peuvent être légalement offerts à la vente.

Il n’y a aucune garantie qu’une stratégie de couverture sera efficace ou atteindra l’effet escompté. L’utilisation d’instruments dérivés ou la vente à découvert comporte plusieurs risques qui peuvent restreindre une stratégie dans la réalisation de ses profits, limiter ses pertes ou, qui font qu’une stratégie réalise ou amplifie les pertes. Il peut y avoir des coûts et des dépenses supplémentaires associés à l’utilisation d’instruments dérivés et à la vente à découvert dans une stratégie de couverture.

Ce document est confidentiel et est destiné à être utilisé par des investisseurs accrédités ou des clients autorisés au Canada seulement. Tout examen, retransmission, diffusion ou autre utilisation de ces renseignements par des personnes ou entités autres que le destinataire prévu est interdit.

© 2024 Gestion d’actifs Picton Mahoney. Tous droits réservés